Льготы по земельному налогу в 2019 году

Налоговый кодекс РФ оговаривает все платежи, которые обязаны делать россияне. Один из них – налог на землю. Для семейного бюджета многих граждан финансовая нагрузка часто бывает непосильна. Федеральными и местными законами предусмотрены льготы по оплате земельного налога (ЗН). Чтобы их получить, нужно обратиться в региональные органы ФНС.

Нормативное регулирование

Налог на землю – это денежные выплаты, которые ежегодно производят резиденты (физические и юридические лица) за право владения участками. Он относится к местным видам налогообложения. Все платежи поступают в бюджет муниципального образования (МО), где находится территория. Сумма зависит от площади объекта. Основной нормативный документ, содержащий положения об уплате этого сбора, – Налоговый кодекс РФ Глава 31.

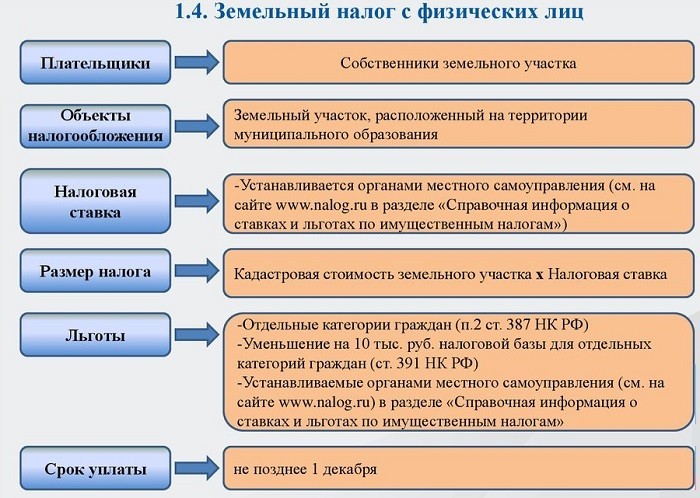

Налогоплательщики

Гражданам важно знать, что налогообложению подлежат лишь участки, которые официально зарегистрированы в государственном реестре. Статья 389 НК РФ поясняет, что платить должны граждане и юрлица, которые:

- имеют в собственности землю на территории Российской Федерации;

- оформили право бессрочного пользования участком;

- получили землю для использования по наследству.

Объекты налогообложения

Выплаты распространяются на земли, которые расположены в муниципальном образовании, где они введены налоги. Объекты также находятся в городах со статусом федерального значения – Санкт-Петербурге, Москве, Севастополе.

К участкам этого вида налогообложения могут быть отнесены:

- сельские земли для ведения гражданами фермерского или личного хозяйства;

- места для обеспечения связью, радиовещанием, телевидением, информатикой;

- площади для туризма, отдыха и спортивных занятий.

Налоговый кодекс освобождает от уплаты территории:

- с водными объектами РФ;

- земли, изъятые из оборота;

- где расположены религиозные организации;

- лесного фонда;

- общие земляные площади многоквартирного дома;

- с объектами наследия мировой и российской культуры.

Льготы по налогу на землю

Граждане РФ имеют право на федеральные и региональные преференции, которые действуют в пределах МО. Кроме этого, законами РФ предусмотрено полное или частичное освобождение от уплаты сбора.

Федеральные

Государство полностью освободило от уплаты ЗН коренные народы Крайнего Севера, Дальнего востока и Сибири. Это решение относится только к землям, которые необходимы для сохранения их традиционного образа жизни. Для остальных объектов действуют общие правила.

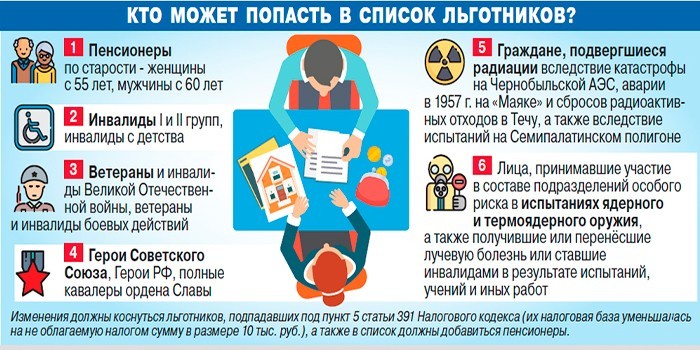

Законами РФ уменьшена база налогообложения на размер кадастровой стоимости участка земли в 6 соток. Статья 391 НК РФ оговаривает перечень граждан, которым предоставляется льгота по налогу на землю:

- Герои СССР и России;

- кавалеры орденов Славы;

- ветераны боевых действий и ВОВ;

- инвалиды любой группы;

- пострадавшие от ядерных катастроф;

- инвалиды с детства;

- участники испытаний ядерного оружия и установок;

- лица, имеющие не менее трех несовершеннолетних детей.

Местные

Региональные власти вправе расширить список категорий граждан, претендующих на налоговые льготы на земельный налог. Основанием будут местные нормативно-правовые акты. Поэтому у каждого региона свои преференции, о которых можно узнать в отделениях налоговой инспекции или посетив сайты органов власти.

Изменения в 2019 году

- Упразднили налог на землю для пенсионеров и предпенсионеров при площади участка до 6 соток.

- Освободили от уплаты организации, признанные фондами.

- Ввели определение размера ЗН с учетом полной кадастровой стоимости участка.

- Отменили перерасчет налога для физических лиц, если он несет увеличение уже уплаченной суммы.

- Для организаций установили новый образец налоговой декларации по ЗН.

Вычет по земельному налогу

С 2017 года для федеральных льготников, оговоренных в статье 391 НК РФ и пенсионеров, введен налоговый вычет. Он уменьшает ЗН на величину кадастровой стоимости участка площадью 6 соток. С 2019 г эта преференция относится и к гражданам предпенсионного возраста. Если размер участка составляет 6 соток и менее, оплата не взимается. Когда площадь больше, расчет и оплату производят за оставшиеся квадратные метры.

При оформлении налогового вычета нужно учесть:

- Льгота распространяется только на один участок, который выбирает гражданин.

- Налогоплательщику необходимо подать заявление в ФНС. Это не распространяется на федеральных льготников, если в налоговой службе есть данные, подтверждающие право земельных преференций.

Где узнать о наличии льгот

Получить любую информацию о преференциях по оплате за землю можно на официальном сайте ФНС, используя бесплатный сервис «Справочная информация о ставках и льготах по имущественным налогам».

Порядок поиска сведений:

- Откройте страницу Сервисы и госуслуги.

- Перейдите к разделу Справочная информация.

- Выберите Земельный налог.

- Отметьте интересующий Налоговый период.

- Укажите регион, где находится земельный участок.

- Введите название муниципального образования.

- Кликните «Подробнее» в окне с таблицей реквизитов нормативных актов.

- Нажмите Местные налоги.

- Укажите плательщика – Физическое лицо, юрлицо или ИП.

- Кликните «Показать».

Перед налогоплательщиком откроется таблица с информационными сведениями по преференциям на земельный налог для его региона. Из нее можно узнать, какие существуют льготы, их размеры, местные нормативные акты.

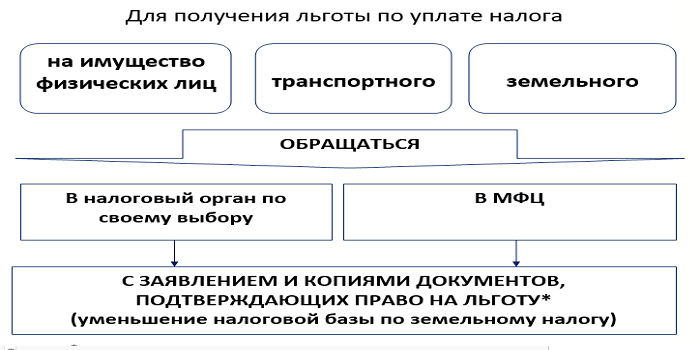

Как получить льготу на земельный налог

Чтобы заявить о своих правах, налогоплательщику нужно самому подать заявление в отделение ФНС, приложив пакет документов. Сделать это желательно до 1 ноября текущего года. Если у гражданина в собственности несколько участков, предстоит выбрать один, относительно которого будет назначена преференция. Причем эта площадь не должна использоваться для коммерческой деятельности.

Документы

- паспорт гражданина РФ с пропиской в регионе, где находится участок;

- доказательства права льготы (пенсионное удостоверение, справка об инвалидности, удостоверение многодетной семьи);

- ИНН;

- свидетельство о собственности на землю;

- копия трудовой книжки.

Заявление

Образец заполнения можно найти на сайте Федеральной налоговой службы. Чтобы оформить льготу по налогу на землю, гражданину нужно правильно составить заявление. Оно обязательно должно содержать персональные данные владельца, контакты, все сведения о земельном участке – объекте оформления льготы, его кадастровый номер.

Подача заявки через сервис

Удобный и простой способ подать заявление о предоставлении льготы по земельному налогу в 2019 году – через личный кабинет (ЛК) официального сайта ФНС.

Порядок оформления заявки через сервис:

- Войдите в ЛК со своим логином и паролем.

- Кликните вкладку Жизненные ситуации.

- Выберите графу Подать заявление на льготу.

- Заполните представленную форму.

- Отправьте заявление.

Видео

Статья обновлена: 08.07.2019